Смета составлена с НДС. Договор составлен на сумму без учета НДС. Как в этой ситуации поступить при формировании КС-2 ? А что если подрядчик работает по УСН?

Смета составлена с НДС. Договор составлен на сумму без учета НДС.

22.04.2024 10:06:52 | |

Похожие темы:Найти еще: ндс ндс

Как в смете выставлять заказчику материалы с НДС, Наша организация работает по упрощенной системе налогообложения УСН (без НДС)

Автор: Гость. Наша организация работает по упрощенной системе налогообложения УСН (без НДС). Однако некоторые материалы нам приходится закупать с НДС. Как в смете выставлять заказчику материалы с НДС?. Заранее спасибо!

Автор: Гость. Наша организация работает по упрощенной системе налогообложения УСН (без НДС). Однако некоторые материалы нам приходится закупать с НДС. Как в смете выставлять заказчику материалы с НДС?. Заранее спасибо!

Облагается ли НДС технологическое оборудование для школ? по приказу 804

... что на ученика приходится 198 тыс. руб технологического оборудования, и при прохождении экспертизы возник вопрос: эти 198 тыс.руб. прописаны С НДС или БЕЗ НДС? Кто-нибудь сталкивался с этим? какими нормативными документами можно аргументировать наличие/отсутствие НДС в этой сумме?...

... что на ученика приходится 198 тыс. руб технологического оборудования, и при прохождении экспертизы возник вопрос: эти 198 тыс.руб. прописаны С НДС или БЕЗ НДС? Кто-нибудь сталкивался с этим? какими нормативными документами можно аргументировать наличие/отсутствие НДС в этой сумме?...

Облагается ли НДС технологическое оборудование для школ? по приказу 804

Автор: Николай Иванович. "Виктория пишет: какими нормативными документами можно аргументировать наличие/отсутствие НДС в этой сумме??" Единственным. И это глава 21 Налогового кодекса РФ. Учебные заведения от НДС никто не освобождал.

Автор: Николай Иванович. "Виктория пишет: какими нормативными документами можно аргументировать наличие/отсутствие НДС в этой сумме??" Единственным. И это глава 21 Налогового кодекса РФ. Учебные заведения от НДС никто не освобождал.

Облагается ли НДС технологическое оборудование для школ? по приказу 804

Автор: Виктория. "ProSlave пишет: "Николай Иванович (/forum/user/17364/) пишет:И это глава 21 Налогового кодекса РФ. Учебные заведения от НДС никто не освобождал." Да прям таки... НК РФ Статья 149 п.2 пп.14 " этот пункт касается услуг, предоставляемых школой, вопрос заключается в ...

Автор: Виктория. "ProSlave пишет: "Николай Иванович (/forum/user/17364/) пишет:И это глава 21 Налогового кодекса РФ. Учебные заведения от НДС никто не освобождал." Да прям таки... НК РФ Статья 149 п.2 пп.14 " этот пункт касается услуг, предоставляемых школой, вопрос заключается в ...

Облагается ли НДС технологическое оборудование для школ? по приказу 804

....ru/news/luchshee-tekhnologicheskoe-oborudovanie-dlya-uchebnogo-klassa-1061 ([...]Поэтому, скорее всего это общие затраты на 1 ученика, то есть считайте с НДС. В министерстве просвещения у нас не такие уж и просвещенные. Увы... P.S В статьях законов цифрами обозначаются части статей. Части статьи ...

....ru/news/luchshee-tekhnologicheskoe-oborudovanie-dlya-uchebnogo-klassa-1061 ([...]Поэтому, скорее всего это общие затраты на 1 ученика, то есть считайте с НДС. В министерстве просвещения у нас не такие уж и просвещенные. Увы... P.S В статьях законов цифрами обозначаются части статей. Части статьи ...

22.04.2024 10:16:53

Здравствуйте! Если договор составлен с НДС а подрядчик работает по УСН, то при формировании Изменено: - 22.04.2024 10:18:25 | |

22.04.2024 10:43:11

а если договор без ндс, то и в | |

22.04.2024 11:11:08 Вадим, откуда это?

| |||||

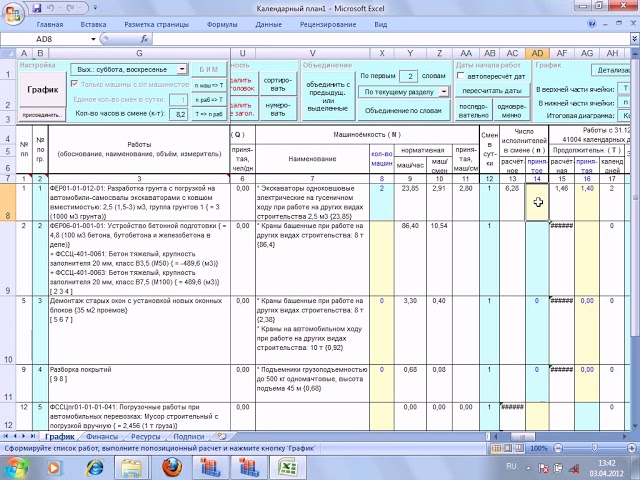

22.04.2024 11:14:54 Лена, в КС2, место НДС вам нужно поставить вот это: ФСНБ-2020 формула: 20%(МАТ+ОБ+ЭМ-ЗПМ) ФСНБ-2022: 20%(МАТ+ОБ+ЭМ) Методика 421 (в ред.557) п. 181 + повышающий коэффициент до суммы договора.З.Ы: либо вообще не использовать никакую формулу а просто повышающий коэффициент до суммы договора. З.Ы.Ы Если вообще договор без НДС то и забудьте про него - просто все без НДС. Изменено: - 22.04.2024 11:17:48 | |

22.04.2024 13:48:11

Спасибо!

| |

23.04.2024 00:58:33 | |

23.04.2024 09:02:29

Если договор/контракт заключается по результатам электронных торгов или с единственным поставщиком по решению (приказу/постановлению) органов власти в рамках Федерального Закона № | ||||