Добрый день! Подскажите пожалуйста смета с НДС, подрядчик работает без НДС. Это госконтракт. Как правильно убрать НДС? Подрядчик просит НДС спрятать, а к смете применить коэффициент пересчета.

Госконтракт. Как правильно убрать НДС?

21.10.2020 13:58:17 | |

Похожие темы:Найти еще: ндс

Как в смете выставлять заказчику материалы с НДС, Наша организация работает по упрощенной системе налогообложения УСН (без НДС)

Автор: Гость. Наша организация работает по упрощенной системе налогообложения УСН (без НДС). Однако некоторые материалы нам приходится закупать с НДС. Как в смете выставлять заказчику материалы с НДС?. Заранее спасибо!

Автор: Гость. Наша организация работает по упрощенной системе налогообложения УСН (без НДС). Однако некоторые материалы нам приходится закупать с НДС. Как в смете выставлять заказчику материалы с НДС?. Заранее спасибо!

НДС по прайсу. Поставщик оборудования работает без НДС, Подрядчик с НДС.

... Добрый день, коллеги! В результате СМР была экономия , на этот остаток решили приобрести оборудование. Поставщик оборудования работает без НДС, Подрядчик с НДС. Осталось сумма в 6 000 000. Как внести стоимость оборудования в смету? т.е. если стоимость будет 5 000 000 , вношу 5 000 000 , не делю ...

... Добрый день, коллеги! В результате СМР была экономия , на этот остаток решили приобрести оборудование. Поставщик оборудования работает без НДС, Подрядчик с НДС. Осталось сумма в 6 000 000. Как внести стоимость оборудования в смету? т.е. если стоимость будет 5 000 000 , вношу 5 000 000 , не делю ...

Смета составлена с НДС. Договор составлен на сумму без учета НДС.

Автор: Лена. Смета составлена с НДС. Договор составлен на сумму без учета НДС. Как в этой ситуации поступить при формировании КС-2? А что если подрядчик работает по УСН?

Автор: Лена. Смета составлена с НДС. Договор составлен на сумму без учета НДС. Как в этой ситуации поступить при формировании КС-2? А что если подрядчик работает по УСН?

НДС по прайсу. Поставщик оборудования работает без НДС, Подрядчик с НДС.

Автор: Александр. "Руслан пишет: Мне бы понять: имею ли я право в смете накинуть ндс на оборудование по прайсу приобретенное без ндс " Конечно же должны. НДС накручивается на все, если вы по ОСНО работаете. Потому много ...

Автор: Александр. "Руслан пишет: Мне бы понять: имею ли я право в смете накинуть ндс на оборудование по прайсу приобретенное без ндс " Конечно же должны. НДС накручивается на все, если вы по ОСНО работаете. Потому много ...

НДС по прайсу

Автор: Николай Иванович. "Руслан пишет: Поставщик оборудования работает без НДС, " Ну и что?. Вы полагаете, что ему это оборудование достаётся по цене/1,2.Нет уж. Он всего лишь посредник - "прокладка" между производителем ...

Автор: Николай Иванович. "Руслан пишет: Поставщик оборудования работает без НДС, " Ну и что?. Вы полагаете, что ему это оборудование достаётся по цене/1,2.Нет уж. Он всего лишь посредник - "прокладка" между производителем ...

21.10.2020 14:16:28 анастасия герасимова,

| |||

21.10.2020 14:32:53

| |||

21.10.2020 15:12:56

Ага)) Потеряв при этом сумму НДС | |||

21.10.2020 15:45:25

Изменено: - 22.10.2020 06:59:56 | |||||

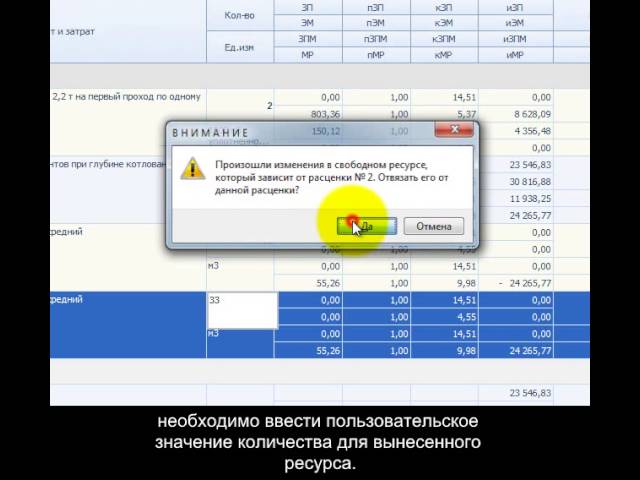

21.10.2020 15:53:59 IIpU3paK, Итого 810 077 Итого с учетом цены контракта: 932 139,54 Примечание: 810 077 *1,2 * 0,9589001415914, где 1,2 - коэффициент приведения (коэффициент выравнивания) к начальной максимальной цене контракта 0,9589001415914 - коэффициент тендерного снижения Вот так выглядит концовка сметы | |

10.11.2020 06:17:59

Изменено: - 10.11.2020 07:01:30 | ||||